毎月の収入を増やすために現在では色々な方法があり、最近だとメルカリなどで簡単に不用品が販売できるなど、スマホの発達で稼ぐための敷居がより下がってきているように感じます。

副収入を得るためにお勧めな方法の1つが株の運用で、元手があれば短期~中・長期での売買による差益の他、年2回までの配当収入や株主優待品の獲得により資産を増やしていくことも可能です。

加えて、もう1つ株を貸しだす「貸株」というサービスでも収入を得ることが可能です。

今回はSBI証券での貸株サービスを元に、お得な利用方法と注意点を説明します。

貸株とは?|証券会社に株を貸して得られる収入

貸株とは証券会社に保有している株を貸し出すことで、あらかじめ設定された貸株金利と日々の株価に応じた収入が得られるサービスです。

証券会社へ貸し出した株は、さらに貸株市場へと貸し出され、そこでの金利収入が貸出し側へ還元されます。

毎日株価に応じた金利が計算され、1か月の合計金額が毎月証券口座の残高に反映されます。

SBI証券の場合、2017年6月時点では貸株金利は0.1%が85%近くを占めますが、金利の高いものだと0.4~0.5%の銘柄が300近く、1%を超えるプレミアム銘柄も300銘柄近く存在します。

中には個人的に投資を行う際の目安にしている金利5%以上の銘柄もこの記事の作成時点では16銘柄存在し、保有する株があれば積極的に貸し出して収入を増やしたいところ。

長期保有する株や1週間~数カ月程度の期間で売却する銘柄には該当すれば、売却差益や配当・株主優待とは別に第4の収入が期待できます。

SBI証券のサービスを元に、貸株の特徴・メリットを紹介します。

貸株金利1.0%以上のプレミアム銘柄で効率の良い運用が可能

最低ラインの0.1%の貸し株金利でも、ここ最近の銀行預金の金利より高くなっていますが、保有している株を貸し出すだけで年間1%以上の金利を受け取れる銘柄も存在します。

2017/6時点の貸株金利と銘柄数は以下のとおり。

| 貸株金利 | 銘柄数 |

|---|---|

| 5.0%以上 | 16 |

| 1.0%以上 | 297 |

| 0.50% | 191 |

| 0.40% | 98 |

| 0.10% | 3367 |

| 非対象 | 98 |

大部分は貸株金利が0.1%か非対象ですが、残りの15%ほどの銘柄は0.4%以上と銀行預金と比較して格段に良い金利設定になっています。

一方で、金利の高い銘柄ほど値動きが荒くなる場合もあり、貸株金利での収益を狙う場合には、株価の変動にも注意する必要があります。

貸株金利が15%のJIG-SAW(3914)の場合、ここ3カ月は貸株金利は変動なく株価の変動も小さいですが、過去に3カ月ほどで株価が急上昇し、その後3カ月ほどで元の水準へ株価が低下しています。

うまく購入できれば、放置での貸株金利収入による銀行以上の金利収入に加え、差益による利益が期待できるので、こういった貸株金利の高い銘柄を購入する場合には貸株での収入も忘れずに設定しておきましょう。

貸株銘柄の優待権利自動取得機能

普段は貸株で金利収入を得るけど、配当や株主優待は受け取りたいという場合でも、設定1つで優待の時期に合わせて貸株を自動的に解除し、配当・株主優待の権利取得後に再度貸株を自動再開することが可能です。

貸株開始時に設定しておけば自動的に解除⇒再開を繰り返すので、長期保有の株でも面倒な手続きなく利用できます。

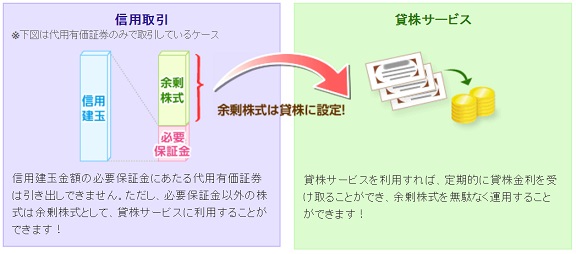

信用取引口座を持っている場合でも併用可能

SBI証券では信用取引口座を開設している場合でも、余剰となっている株式を貸株として貸し出しが可能です。

信用取引を行っている場合、基本的には資金・保有株を活用して差益を狙うのが本来の使い方ではありますが、取引がひと段落して次の銘柄購入まで期間がある場合や、勝負はしているものの余剰の株が手元に残っている場合があれば、貸株サービスの活用機会となります。

貸株期間中はいつでも売却可能

貸したはいいものの、自由に売却できないとなれば、都合が悪くなるケースもあるかと思いますが、貸株で貸し出した株も好きなタイミングで自由に売却可能です。(その分、金利は獲得できなくなります)

ゆえに配当・株主優待の保有期間以外はとりあえず貸し出しておけば、0.1%以上の金利収入になるので、設定しておいた方が収入面ではお得になります。

なお、貸株金利が0.1%の場合、時価40万円分の株でようやく1日1円の収入がある程度なので、金利収入を狙っていくのであれば金利が高い銘柄を選ぶか、それなりの保有株の時価が必要となります。

貸株のデメリット・注意点

貸株のメリットは理解いただけたと思いますが、デメリットがゼロというわけではありません。

管理人の失敗談も踏まえて、紹介します。

株主番号が変更となり、長期保有による優待の対象外に

貸株といっても通常の保有している株と同じように扱えるので、継続して保有している意識があったのですが、貸株期間中は証券会社名義の株に書き換えられてしまうため、同一株主番号での保有とはならないようです。

この点を知らずにビックカメラの株を貸株に出していたのですが、通算3回目の株主優待受け取り時に長期保有株主優待が獲得できなくて、初めて同一株主番号での保有とならず長期保有の優待対象にならないことに気づきました。

当時のビックカメラの株は10万円を切るくらいで貸株金利も0.1%だったので、年間100円ほどの収入のために、年に1回1000円分or2000円分獲得できるお買い物券を逃していたことに。。。

今では貸株設定していませんが、優待との兼ね合いから貸株設定することが必ずしもお得とは限らないので、銘柄に合わせて設定しましょう。

貸株収入は雑所得または事業所得での課税対象

貸株のデメリットになりうる点の1つに、貸株での金利収入が雑所得または事業所得として扱われることが挙げられます。

配当や売買差益であれば申告分離課税となり、税率は20%(正確には20.315%)で固定されていますが、貸株が雑所得となる場合、高額所得者ほど目減りしてしまいます。

証券会社から証券口座に入金される時点では課税されていないので、金利に応じた報酬が丸々獲得できますが、最終的には確定申告を通じて納税する必要がある場合も出てきます。

個人でも青色申告しており節税策が可能であったり、専業主婦の方など元々の収入が少ない場合には影響は小さいですが、納税額が多い場合申告分離課税の20%を超える税率となる場合があります。

元々確定申告しない方にとっては、確定申告が必要になることがデメリットと感じてしまう場合もあるようで、デメリットとは言えなくても収入が増えることによる影響があることは把握しておきましょう。

管理人にとっては貸株が不労所得のようになっている面があるので、立場や金利によっても評判が分かれるところではあります。

貸株での配当金相当額は分離課税ではなく総合課税に

先ほどの貸株の金利収入以上にデメリットなのが、貸株を継続して優待・配当の権利取得日を迎えた際に獲得できる配当金です。

正確には「配当金相当額」といい、配当金より源泉徴収税額を差し引いた金額が証券会社より保有する証券口座へ入金されます。

獲得できる金額は通常の配当と変わらないのですが、配当金はすでに源泉徴収が行われ納税が完了しているのに対し、「配当金相当額」は配当金とは異なり、雑所得または事業所得として扱われます。

すなはち、確定申告で納税をする際に、「配当金相当額」に対しても税金がかかってくるため、見た目上2重に課税されることになります。また、配当控除も対象にもならないので注意が必要です。

他の所得の赤字分で相殺できる場合は良いかもしれませんが、一般的な労働者の場合さらに雑所得として20~30%の税金がかかる場合があるので、せっかくの配当として受け取ったつもりの収入が目減りしてしまいます。

この点は先ほどの貸株金利収入以上にデメリットになる点なので、配当がある銘柄の場合にはできる限り貸株を優待優先で設定しおきましょう。

貸株は貸出し先が倒産した場合に株を失う恐れがある

これもデメリットというのは難しいかもしれませんが、貸出先が倒産した場合、株が返還されないという無担保契約となっています。

大きな証券会社であれば倒産するリスクは低いと考えられますが、その際のリスクは貸し出す側が負うという契約内容になっています。

倒産するような証券会社を選んで利用する方はいないと思うので、貸株の制度自体がデメリットというよりかは、利用する証券会社自体を選ぶ際のリスク管理というのが正しい見方にように思います。

日本投資者保護基金の適用となる1000万円の範囲で運用したい場合には、デメリットが勝るという考えもあるので、この点は投資する方次第のように思います。

SBI証券の貸株サービスまとめ

貸し出すだけで、銀行の預金金利以上の金利収入が得られ、中~長期保有株に対しては相性良く収入を得られるのが貸株の大きなメリットです。SBI証券の場合、金利が1.0%以上の銘柄が現時点で300近く存在します。

税金や株主優待の長期保有者対象など周囲すべき点もありますが、金利の良い銘柄をうまく選べば毎月効率よく収入を得られるので、メリットが勝る場合には利用してみて下さい。