テレビや雑誌などでもたびたび話題になるのがFX投資での成功者で、うまくいけば少ない元手で大きく稼げるという印象があります。

管理人自身も興味本位ではありますが、過去にわずか3日ですが株での資産運用と並行してFXに取り組んでいた時期がありました。

その時の体験やメリットに感じた点、FX投資をプラス収支の段階で辞めた理由、現在はFXではなく株を中心に運用している理由を紹介します。

FXのメリットは手軽さとレバレッジ

FXを開始したころ、すでに株の投資を少し行っていたので、開始するにあたってあまり抵抗はありませんでした。

始めるにあたってメリットに感じたのは、次の2つの項目です。

PCが無くてもOK!スマホで簡単に取引が可能

株での短期売買により収入を得る場合、取引前後の情報収集や株価の値動きをチェックするために、パソコンならびに複数のモニターが必要になってくることが一般的です。

証券会社HP上からの取引で注文を出すだけであれば低スペックなPCやスマートフォンでも十分な場合もありますが、本格的に複数のモニターを利用して複数銘柄を同時にチェックしたり、取引専用ソフトを利用する場合にはある程度のスペックを有するパソコンが必要になってきます。

いわゆる株用パソコン(デイトレPC)に関しては市販のものや、自身が株取引用に保有している6画面対応のPCに関しては以下の記事を参考にしてください。

一方でFXの場合、反復で取引する場合であっても現物株のように1日の売買回数に制限はないので、おのずと監視する必要がある通貨は少なくなります。開始したばかりであれば、1種類の組み合わせでの取引を行う場合も多くなります。

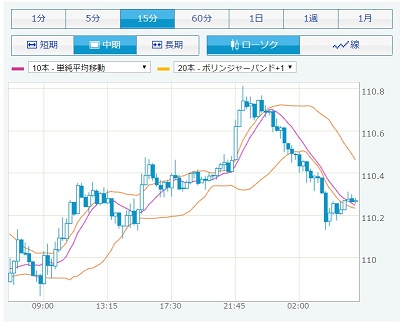

「円-ドル」のみに絞って取引して稼ぐことも十分可能で、値動きの状況を確認して機械的に注文を入れればOKなので、スマホ画面でも通信速度が極端に遅くない限りは問題ありません。

ここ最近はFX会社が提供しているFX用アプリも使いやすくなってきており、チャートを見ながらの注文も可能になってきています。

事前の情報収集という面ではスマホ利用が必ずしも優れている点ではありませんが、取引だけを見ればスマホで簡単に行えるようになっています。

レバレッジは最大25倍まで|資金効率よく取引することが可能

レバレッジとはてこの原理に由来する言葉で、「他人資本を活用することで自己資本に対する利益率を高めることや、高まるな倍率」を意味します。

株の場合、信用取引を行おうとすると、おおよそ手元資金・資産評価の3倍(レバレッジ3倍)が限度となります。

一方でFXの場合、取引する通貨の変動率が株より小さいということもありますが、標準がレバレッジ10倍、最大で25倍の取引を行うことが可能です。

例えば、100万円分の金融商品を購入して差益を出したいとき、株の信用取引であれば最低でも34万円の手元資金が必要になりますがFXの場合、たった4万円あれば100万円分の通貨取引が可能です。

「円-ドル」で取引している場合で、ちょうど1ドル100円だったとして考えると、1円分の差益が生じた場合には1万円が手数料や税金を考慮する前の粗利益となります。

取引のスタイルにもよりますが、株で取引する場合より少額からでも大きな利益を出しやすい印象があります。

その分、負けたときに資金を失いやすくなりますが、効率よく稼ぐことも可能なのが人気の要因です。

夜間取引が可能で仕事終わりにも実践しやすい

自身がFXを始めるきっかけにもなったのが、夜間取引が可能な点です。

現物株の場合、取引時間が15時までなので、会社勤めしているとトレードしようにもリアルタイムで相場をチェックすることは困難です。

なので、自身がサラリーマン時代にできたのは、夜間に注文を出しておき、昼休みなどでスマホから約定状況を確認するくらいでした。

自宅に帰って株価や約定状況を確認すると意外と相場が変動していて、売買する機会を逃してしまい悔しい思いをしたことも。。。

一方でFXの場合、土日はお休みですが、平日は朝からほぼ24時間取引可能なので、仕事から帰宅後の副業であっても実践しやすくなっています。

通貨によっては夜~深夜の時間帯の方が変動しやすくなっている場合もあるので、会社員の副業としての組合せも良いと感じています。

株の方が稼ぎやすい?FXは放置が危険

取引のスタイルにもよりますが、FXにおいて自身がデメリットに感じたことの1つが、損失が生じたときに取引のスケールが下がってしまう場合があることです。

会社員のころは都合よくスマホ画面で注文を出すことはできなかったので、夜から朝にかけて買い注文をかけておき、当日の株の約定価格と値動きを考慮しながら、翌日の株価の振れ幅に合わせて売り注文を出すというスタイルで、最短翌日、長いと1か月以内で利益を確定or損切りするスタイルをとっていました。

買った直後に株価が下がる場合もありましたが、銘柄さえ間違えなければ放置していても1週間~1か月ほどの間に値を戻して利益を確定できることもありました。

FXでは株以上に値動きがある場合もあり、しばらく大丈夫であろうと画面を閉じて放置していると、レバレッジのせいもあって大きなマイナスになっていたことがありました。

株などの現物(レバレッジ1倍)とレバレッジをかけることの大きな違いは、取引での評価がマイナスに推移した場合です。

株であればそのまま保有して株価が戻るのを待つこともできますが、FXの場合は強制的な物も含め損失を確定させなけれいけないケースも出てきます。現在の相場(1ドル110円前後)でレバレッジ25倍だと、購入時より約4円の変動があると資金をすべて失う恐れがあります。

株の場合は損切りのために売っても、株価が同じであればほとんど同じ価格で同じ株数を買い戻せるため、値動きの幅に応じた利益は損失確定後の取引でも同じように獲得できることが期待できます。

一方でFXで資金をロスした場合、(レバレッジをかけた取引のため)取引のスケール自体が下がってしまうので、一度損失を確定させてからの取引は資金を追加しない限りスケールダウンに陥ります。

例えば4万円の資金をレバレッジ25倍で、100万円分の通貨取引を行うとします。

1ドル100円が1ドル99円になるなど、100万円の評価が99万円となり1%の損失が生じた場合、資金は3万円へと減少します。

次に再度残った資金を利用して取引できるのは75万円分までとなりますが、購入できる通貨数は約3/4となるので、その分同じ変動幅でも利益が減少することになります。

そして損失を取り戻そうと取引しようとすると、今度は99円⇒100.34円と1.34円分の値幅を獲得できる成果を残さないといけないので、大きく負けると1度の負けでもたちまち資金を取り戻すには不利な状況になってしまいます。

現物株の場合では100万円の評価が75万円となり25万円の損失が出た場合であっても、75万円付近で再び買いなおし元々の株価まで回復すれば、損失をほとんど取り返せたことになります。

FXの場合うまく利益を確定して積み重ねていける場合には問題ありませんが、損切りに失敗すると損失を取り戻すために、損した以上の差益を取らなければいけないという難しさが潜んでいます。

自身は十分に資金を準備して株取引を行う方が性に合っていると思ったので、資金約20万円、3日だけ取引して最大4万円の含み損から+2万円ほどの利益が出た段階できっぱりやめることになりました。

FXは確定申告が面倒|株なら自動で納税可能

もう1つFXでデメリットに感じるのは株のように源泉徴収に対応していないということです。

毎年確定申告をしている場合には大きな負担にはなりませんが、会社員で確定申告が不要な立場であるのに、わざわざ確定申告を行う必要があるのは非常に面倒に感じた部分です。

株の場合、特定口座で源泉徴収有にしておけば証券会社経由で納税が完了するので、比較してしまうと余計な手間をかけてFXに取り組むくらいであれば株で十分と感じた面があります。

確定申告がFXをやめる理由ということではありませんが、同じ金額が稼げた場合、資金管理や確定申告などの手間がかかることもあり、FXで稼ぐことよりも株で稼ぐことの方が魅力に感じたので、FXがうまくいってもいかなくても株を選ぶようになっていたと思います。

FXでの投資体験談まとめ

自身は3日間で2万円ほど+収支になりましたが、相性が悪くFX取引を辞めることになりました。

レバレッジをかけて大きく稼げる場合もある反面、資金を損切りして失った場合、取り戻すことが段々とむずかしくなっていくため、株とは違った難しさがあるのがFXの特徴です。

平日は24時間取引ができて、スマホでも取引は十分に可能な点は株よりも実践しやすい点なので、投資スタイルに合わせて株、FX、その他投資の中からあったものを選んでみてはいかがでしょうか。