イオンカードの上位版となる、イオンゴールドカードの招待状が自宅にも届いていました。

自身には最終的に不要でしたので申し込まなかったのですが、イオンカードの特典に加えてて、無料でイオンゴールドカードの特典が追加されるので、招待状・HPの内容をもとに解説します。

イオンカードの基本情報:還元率0.5~1.0%

初めにベースとなるイオンカードについて、基本情報を紹介します。

| 項目 | イオンカード |

|---|---|

| 還元率 | ・0.5%:通常時 ・1.0%:イオングループ利用時 |

| 年会費 | 無料 |

| ブランド | VISA、JCB、 MasterCard |

| 電子マネー | 付属:waon(利用時0.7%還元) |

| ETCカード | 年会費無料 |

| 特典・優待 | クレジット払い時に適用可能サービス ・お客様感謝デー5%OFF ・オーナーズカード返金対象 ・5%OFFサンキューパスポート |

| 利用可能額 | 最高100万円 |

通常時の還元率は0.5%と低めで、還元率1%以上のクレジットカードと比較して見劣りしますが、イオングループ対象店舗でのお支払いでは還元率が1%となります。

加えて、各種特典・優待制度と組み合わせてクレジットカード払いできるのがイオン系カードのみで、イオングループでの決済には欠かせないクレジットカードの代表格です。

例えばお客様感謝デー5%OFFの対象となりクレジットカード払いができるのはイオン系カードに限られており、またオーナーズカード特典(3~7%キャッシュバック)も併用できるため、一般のカードと支払う場合と比較して5~10%程度お得にお買い物ができます。

自身もメインカードとして活用することはないものの、イオン・マックスバリュでお買い物する際は、イオンカード、またはwaonで支払いをするようにしています。

還元率だけに注目すれば、イオンカードセレクトのwaon払い(オートチャージ活用時:還元率1.2%)が一番良いのですが、カード払いの還元率は同じのため、クレジットカードの特典としては差がなく、イオンカードのゴールドカードとして紹介します。

イオンゴールドカードの無料特典

ゴールドカードになると、イオンカードに加えて、以下の特典が無料で付帯します。

イオンラウンジサービス

全国184の店舗で利用可能で、ちょっとしたイオンブランドのお菓子と、清涼飲料、コーヒーがセルフ式の飲み放題で利用いただけます。

株主優待のオーナーズカードのほうが圧倒的に入手容易なため、ほとんどの方がオーナーズカードにて利用されていると思います。

一方でゴールドカードを保有していると、イオン株を保有していなくても利用可能なため、

奥まったところにあって見つけにくかったり、休日は混んでいたりしますが、買い物時の休憩やのどが渇いたときに気軽に利用できるラウンジです。

カード1枚で本人を含む最大4名まで利用可能なので、お子様連れの主婦の方や、親子3代で利用されている姿も見かけます。

無料とのこともあり、スタバをはじめとしたカフェチェーン店のような品質ではないものの、買い物の途中・前後に寄る分には申し分ないと思います。

羽田空港エアポートラウンジサービス

イオンゴールドカードでは年会費無料ですが、羽田空港のラウンジは無料で利用することが可能です。

ソフトドリンクのみのフリードリンクサービスではありますが、1回1080円かかるところ無料で利用できるので、仕事での出張や個人的な旅行で羽田空港を利用する機会が多い場合、この特典だけでゴールドカードの恩恵を受けることができます。

他に楽天プレミアムカードなどのゴールドカードを保有している場合にはあまり意味のないものとなりますが、年会費無料で空港ラウンジを無料利用できることに価値があります。

なお、利用できるラウンジは以下の6つとなります。

<羽田空港第一旅客ターミナル内>

エアポートラウンジ(中央)

エアポートラウンジ(北)

エアポートラウンジ(南)

<羽田空港第二旅客ターミナル内>

エアポートラウンジ(南)

エアポートラウンジ(北)

エアポートラウンジ(北ピア)

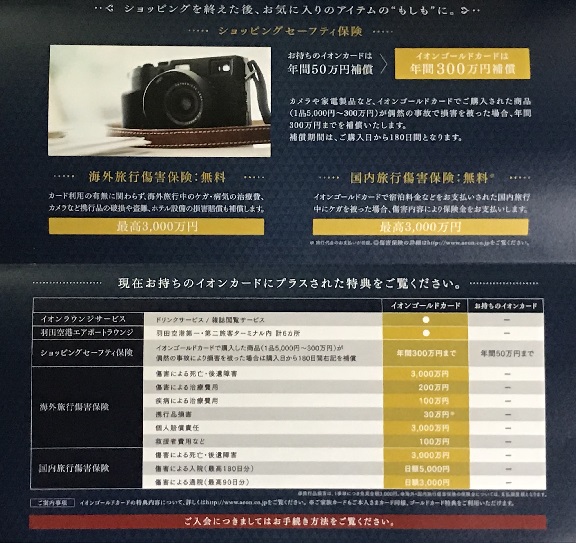

ショッピング保険が50万円⇒300万円に

イオンカードにはショッピングセーフティ保険が付属しており、購入日(または商品到着日)より180日以内までの破損・盗難などの偶然の事故による損害に対し、補償が受けられます。(対象外商品とう)

イオンカードでは年間限度額が50万円までに設定されていますが、イオンゴールドカードでは年間限度額が300万円までにアップします。

お買い物の際にカード独自の保険も付帯させたい場合、特に1つ50万円を超えるような商品を購入する場合、イオンゴールドカードを利用するメリットがあります。

ショッピング保険は、無料・有料問わず様々なカードに付帯していますが、他社カードでは一般的には90日間までが対象となります。

一方イオン(ゴールド)カードのショッピングセーフティ保険は、2倍の180日間までが保険の対象となるので、ショッピング保険の効果をより長く受けたい場合には有用です。

国内・海外旅行傷害保険が付帯

イオンカード⇒イオンゴールドカードへ切り替えると、国内・海外旅行傷害保険(自動付帯)が追加となります。

内容・上限額は以下の通りです。

| 傷害保険 | 補償内容 | 支払限度額 |

|---|---|---|

| 国内旅行 | 傷害による死亡・後遺障害 | 3,000万円 |

| 傷害による入院(最高180日分) | 日額5,000円 | |

| 傷害による通院(最高90日分) | 日額3,000円 | |

| 海外旅行 | 傷害による死亡・後遺障害 | 3,000万円 |

| 傷害による治療費用 | 200万円 | |

| 疾病による治療費用 | 100万円 | |

| 賠償責任 | 3,000万円 | |

| 携行品損害(免責額:3000円) | 30万円 | |

| 救援者費用 | 100万円 |

保険内容が追加されるのはメリットですが、インビテーションを受けてイオンゴールドカードに切り替わるまでは無保険というわけにもいかないので、すでに他の旅行傷害保険が付帯するカードを所有している場合も多いかと思います。

ゆえに、保険が無料で付帯するようになった恩恵は小さいかもしれません。

一方で、海外旅行傷害保険における(傷害による死亡・後遺障害以外の)保険額は合算することが可能なので、保険が自動付帯となるイオンゴールドカードを保有することで、保険の上限額を増やすことが可能です。

インビテーション条件と発行するメリット

インビテーション条件は年間100万円のショッピング

イオンゴールドカードのインビテーション(招待)を受けられる条件で、HP上にも記載があるのが、「直近年間カードショッピング100万円以上の方」という条件です。

自身はたまたま年末の他のカード枠がいっぱいだったため、しぶしぶイオンカードで100万円分を超えるお買い物をしたところ、お買い物から2~3か月ほどで招待状が届くこととなりました。

直近1年で100万円分のお買い物を行うのはハードルが高く、またイオン以外では還元率0.5%と高くないため、1年間で100万円分のお買い物を行うためには多少の損をする必要があることがほとんどです。

またイオン銀行での住宅ローン契約者限定で加入できるイオンセレクトクラブでも、イオンゴールドカードセレクトの発行が特典となっているので、確実なところではこの2つの条件が有力です。

その他、非公式(非公開)ながらインビテーション条件として、以下のような基準があるといわれています。

・カード利用の累計が500万円

・イオン系列店のみで60万円以上の利用

・年間80万円利用&120回決済

**イオンカードセレクト独自**

・イオン銀行での定期預金残高500万円以上

・イオン銀行での投資信託残高100万円以上

・イオン銀行での個人年金保険契約

(イオンカードセレクトではイオンカードの条件に加えてイオン銀行の利用状況もインビテーションの対象となる場合があります)

発行するメリットはラウンジと海外保険

イオンゴールドカードを発行する大きなメリットはイオンラウンジ、羽田空港ラウンジの無料利用と、海外旅行傷害保険の自動付帯(保険上限額の増加)にあります。

一方でイオン以外での還元率は0.5%のままで、イオン系列店以外のお買い物でショッピング保険を利用したい場合を除くと、あまり利用する機会のないカードとも言えます。

メリット部分があればカード払いに利用しなくても活躍できるカードですので、招待状が来たら申し込みを行っておくことをおすすめします。

自身は還元率が上がれば申し込みたいとは思うのですが、イオンラウンジ、羽田空港ラウンジはそれぞれオーナーズカード、楽天プレミアムカードで代用でき、旅行にもあまり行かないので発行は見送ることになりました。

保有するカード・株主優待によって価値が分かれる部分があるので、最終的にはステータス部分も考慮して申し込みを行うか決めるとよいと思います。

まとめ

意図せず届くことになったイオンゴールドカードの特典、インビテーションについて紹介しました。

イオンカードに特典が追加される形でのメリットがあるのが特徴ですが、ほかのカード特典や株主優待で代用できる場合もあるので、機能に魅力を感じる場合には年間100万円分のお買い物の他、発行条件を満たすためにイオンカードを活用してみてください。